Die Verkäufe im Gewerbeimmobiliensektor sind im Jahr 2018 auf EUR 60,3 Mrd. gestiegen. Davon machten die Büroobjekte 48 % bzw. 29 Mrd. EUR aus. Vom Gesamtvolumen entfielen 76% auf die TOP 7 Städte, Berlin, Düsseldorf, Frankfurt, Hamburg, Stuttgart, Köln und München. Damit haben diese Standorte gegenüber dem Vorjahr wieder an Bedeutung gewonnen. Im vergangenen Jahr hatten sich Transaktionen von den TOP 7 Städten zu Gunsten der anderen Standorte verlagert. Frankfurt (11,6 Mrd. EUR) konnte sich dank einiger Großtransaktionen an die Spitze der Immobilienmärkte setzen, knapp gefolgt vom letztjährigen Champion Berlin (10,8 Mrd. EUR), bei dem Produktknappheit für eine Reduktion von 8% sorgte. Es ist auffällig, dass die Spitzenrenditen nur noch moderat sinken, in Berlin (2,9%) und Hamburg (3,05%) sind die Renditen in 2018 sogar stabil geblieben. Aufgeholt hat Stuttgart (3,05%), wo die Rendite am stärksten gesunken ist und auch das höchste Umsatzwachstum zu verzeichnen war. Die nachlassende Dynamik bei der Renditekompression zeigt sich auch im niedrigeren Wachstum der Immobilienwerte (+12%) trotz steigender Mieten, nach +14% im Vorjahr. In 2019 werden sogar nur +4% erwartet. Quelle: Savills Investmentmarktbericht Q4/2018

Autor: Michael Piontek

Die Spitzenrenditen sind im Rahmen der Yield-Compression in den vergangenen Jahren stark gesunken. Dies hat zu sehr geringen Renditen für Immobilieninvestments insbesondere in den TOP-Städten und -Lagen geführt. Im Rahmen gleichzeitig steigender Renditen in den USA und einer sich abzeichnenden strafferen Geldpolitik der EZB werden die Renditen nicht weiter im bisherigen Maßstab sinken. Bereits in 2018 hat sich die Dynamik der Yield-Compression im Jahresverlauf etwas abgeschwächt. Es könnte teilweise auch bereits zu einer Bodenbildung gekommen sein.

Sollten die Zinsen für Alternativanlagen auch im Euroraum steigen, könnten sich die Immobilienrenditen ebenfalls leicht verbessern.

Im Laufe des Jahres 2019 könnte es auch so in C-Lagen zu einer leichten Konsolidierung, also Erhöhung, der erreichten Spitzenrenditen kommen. In A- und B-Lagen sehe ich das Risiko noch nicht.

Das bedeutet aber nicht, dass nun die Immobilienwerte sinken werden. Wie bereits früher ausgeführt haben bis zu 80% des Büroflächenbestandes noch nicht am deutlich gestiegenen Mietniveau für Büroflächen teilgenommen, da die Altverträge noch nicht zur Neuverhandlung anstanden. Aus diesen steigenden Cashflows bzw. der Abnahme der noch kommenden „under-rent-Jahre“ wird sich ein werterhöhender Effekt ergeben. Die Wertsteigerung des Jahres 2019 wird sich daher eher aus dem steigenden Cashflow sowie weiter steigender Marktmieten für noch anstehenden Neuvermietungen und Prolongationen ergeben.

Diese werterhöhenden Effekte werden in den Jahren 2020 ff. dann auch ein Gegenspieler zu dann ggf. wieder steigender Immobilienrenditen (=sinkenden Vervielfältigern) sein, und die Werte damit auch stabilisieren.

In der Planungsrechnung der nächsten Jahren sehe ich keinen Platz mehr für die Annahme weiter sinkender Spitzenrenditen. Hier sollte allein der Cashflow-Effekt aus der Angleichung der IST-Mieten zur Marktmiete angenommen werden.

Es bleibt auch ein Risiko, dass sich die erreichten und wohl weiter steigenden Marktmieten bei einer wirtschaftlichen Eintrübung durch internationale Handelsstreite, Brexit und Problemen aus wirtschaftlichen Veränderungen (z. B. Elektromobilität) ggf. unter Druck geraten und nicht weiter steigen oder sogar auch mal wieder sinken könnten. Dann würde dieser Nachholeffekt der Mietanpassungen geringer ausfallen.

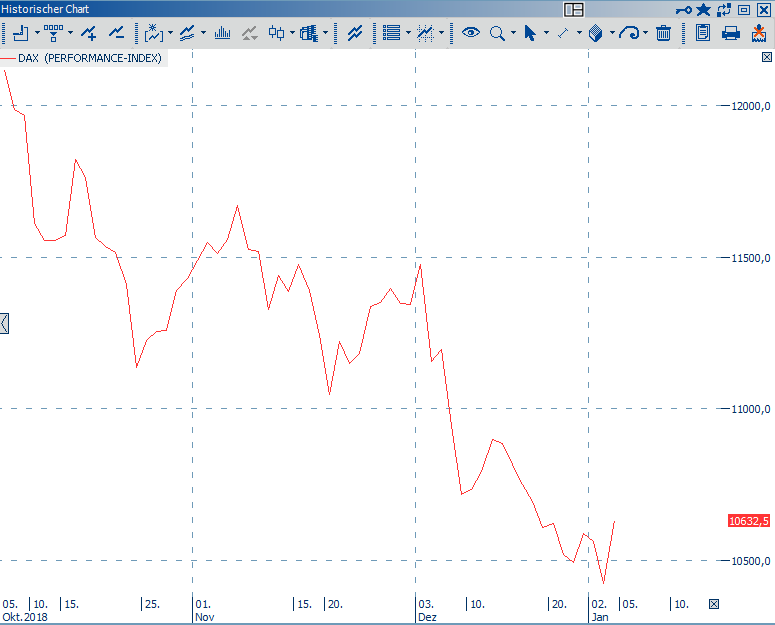

In den letzten drei Monaten lässt eine überraschend klare parallele Entwicklung des DAX und der langfristigen Zinsen erkennen. Die Verkäufe bei Aktien scheinen direkt erst einmal in langfristige Rentenpapiere zu fließen und dort entsprechend die Kurse erhöhen und damit die Renditen / Zinsen abzusenken.

In der Spitze hat die zum Jahresende 2018 zu einem unerwartet starken Absinken der langfristigen Zinsen geführt.

Wie geht es weiter? Die geopolitischen Risiken aus Handelskriegen etc. werden und noch weiter begleiten. Allerdings muss man konstatieren, dass die Erwartungen zum Wirtschaftswachstum zwar gesenkt wurden, aber immer noch auf breiter Front über 1% liegen. Not that bad… Bleibt noch der Brexit.

Wenn sich die Erkenntnis durchsetzt, dass die deutsche Wirtschaft doch krisenresistenter ist und weiterhin – wenn auch mit niedrigerer Steigerung – performt, dürfte sich dieser Effekt wieder aufheben. Dann dürften sich die Marktzinsen auch wieder normalisieren und ansteigen.

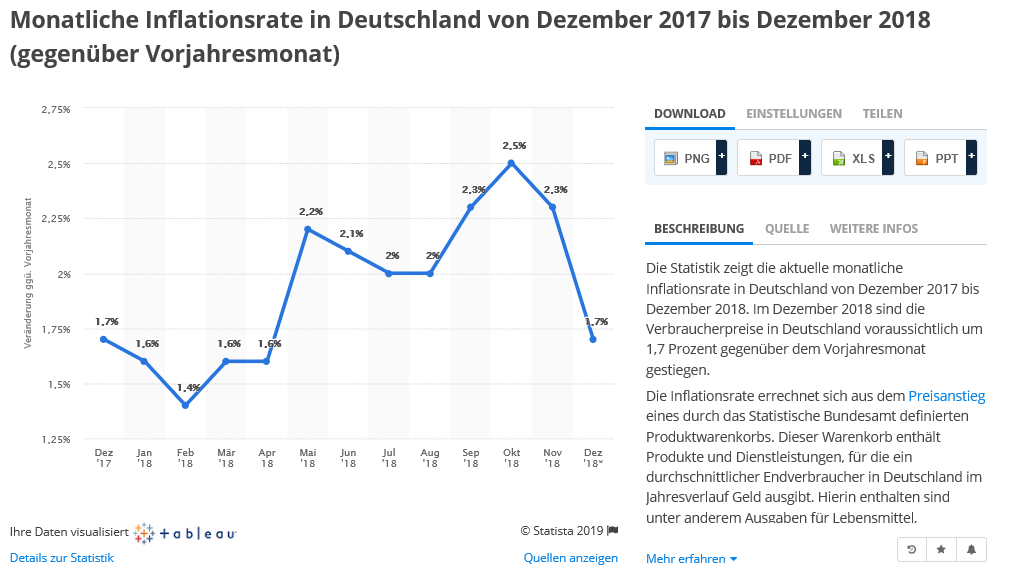

Allerdings passt es ins das für die EZB eher unkomfortable Bild aus sinkender Inflation und sinkenden langfristigen Zinsen – während die EZB eine Normalisierung ihrer Zinspolitik in Gang bringen möchte.

Die EZB hat ihre Zinspolitik eng mit der Inflation verknüpft. Erst bei einem Zielwert von unter aber annährend 2% sehe man das Ziel und dann die Möglichkeiten einer Abkehr von der lockeren Zinspolitik.

Bis Oktober 2018 stieg die Inflation auf beachtliche 2,5% und die EZB verkündete einen absehbaren Ausstieg aus der expansiven Geldpolitik. Zum Jahresende wurde jetzt auch die Anleihenankaufprogramm auf das erreichte Volumen begrenzt. Nach dem Sommer 2019 kann man sich stark verklausuliert auch eine Zinsanhebung vorstellen.

Nun hat die Inflation aber den Rückwärtsgang eingelegt. Nach Oktober sank die Inflation bis auf 1,7% im Dezember und dürfte weiter nachgeben. Was bedeutet das für die EZB. Sie wird das Ruder nicht wieder herumlegen wollen und auch nicht können, ohne die Märkte zu verunsichern. Die Zinspolitik muss langfristig und verlässlich ausgerichtet sein. Nichts hassen die Märkte mehr als Unsicherheit.

Doch warum reagiert die Inflation so? Leicht ablesbar ist eine parallele Entwicklung des Ölpreises mit der Inflation. Die energiepreise beeinflussen unsere Inflation maßgeblich. Dabei ist immer zu beachten, dass nur der Unterschied der preise von vor 12 Monaten und heute in die Inflation eingeht.

(Quelle: VWD)

Bis Oktober 2018 lag der Ölpreis immer deutlich über dem Vorjahreswert (12 Monate zuvor). Dies hatte entsprechend erhöhende Einflüsse auf die Inflation. Seit dem Höchstwert von USD 84,79 am 04.10.2018 ist der Ölpreis deutlich gefallen, auf bis zu USD 50,68 am 24.12.2018. Danach ging es wieder leicht aufwärts. Dies führte dazu, dass die (noch immer erhöhende) Einfluss auf die Inflation stetig abnahm und seid Dezember der niedrigere Ölpreis sogar Inflationsmindernd wirkt.

Im Ergebnis hat sich die EZB damit ihre Zinspolitik an den stark schwankenden und stark geopolitisch beeinflussten Ölpreis gebunden. Das ist natürlich problematisch und führt jetzt dazu, die von vielen gewünschte und jetzt auch angekündigte Normalisierung der Zinspolitik auch bei deutlich unter dem Zielwert von annährend 2% liegenden Inflationsraten zu begründen. Wir sind gespannt.

In der Immobilienbewirtschaftung fallen neben den Betriebskosten auch laufend Instandhaltungskosten an. Nicht alle muss der Eigentümer tatsächlich selbst tragen. Daher sollte man immer die 3er-Frage stellen:

- Was ist auf den Mieter umlegbar?

- Was sind von der Versicherung abgedeckte Kosten für Schäden?

- Wofür bestehen ggf. Gewährleistungsansprüche gegen Drittunternehmen aus Errichtung oder Wartung?

Es lohnt sich zu ermitteln, was man maximal auf Mieter umlegen kann. Gerade in den aktuellen Zeiten lässt sich ggf. mehr durchsetzen als früher. Da soll jetzt nicht einseitig den Mieter belasten sondern ihn in Teilen auch zu einem wirtschaftlichen Umgang mit der Mietfläche anhalten bzw. dazu motivieren. Der Eigentümer muss dazu natürlich immer eine klares Bild davon haben, was er mietvertraglich umlegen kann. Da würden sicherlich einheitliche Mietverträge helfen – diese sind aber illusorisch. Dazu sind Altverträge und Flächenspezifika zu heterogen.

Bei der Versicherung ist es etwas einfacher. Hier gibt es für alle Immobilien einheitliche Gebäudeabsicherungen für Risiken. Da erleichtert die Identifikation von abrechenbaren Kosten erheblich. Dennoch muss auch hier im Einzelfall genauer hinsehen.

Das größte Thema im laufenden Betrieb ist die Kenntnis möglicher Gewährleistungsansprüche. Die Maßnahmen sind teilweise bis zu 5 Jahre her. Es geht nicht immer nur um große Neubauprojekte sondern auch um kleinere Maßnahmen (Austausch von Türen) etc. Woher weiß der Mitarbeiter im Propertymanagement, ob für die einzelne Türreparatur von vielleicht 1.000 € noch ein Unternehmer in Haftung genommen werden kann. In heutigen Zeiten kommen auch noch Personalwechsel hinzu. Dann ist die „Letzte Bastion“ des Wissens zu solchen Themen, nämlich die Erinnerung des abwickelnden Mitarbeiters, auch noch gefallen.

Hier ist wieder ein Use-Case für einen Digitalisierer bzw. Entwickler: Schon bei der Mangelerfassung in einem System muss ein Abgleich mit Weiterbelastungsmöglichkeiten stattfinden:

- Besteht eine Umlagemöglichkeit aus dem Mietvertrag auf den Mieter? Wie hoch p.a.? Ist dieser Betrag schon ausgeschöpft? Wenn ja, könnte man den Fall ggf. auch noch ins nächste Jahr schieben?

- Besteht für diese Mängelart eine Versicherungsabdeckung? Wenn ja, dann könnte auch maschinell eine Schadensanzeige an die Versicherung / Assekuranzmakler herausgehen. Vor einer Weiterbearbeitung wäre dann die Deckungszusage der Versicherung abzuwarten. Hier könnte eine digitale Nachverfolgung ansetzen. Es gibt auch bereits Webzugänge zu Versicherung / Assekuranzmakler zur schnellen Kommunikation und Abrechnung von Schäden.

- Die im DSM oder ERP erfassten Gewährleistungsvorgänge (ggf. mit Sicherheitseinbehalten oder Bürgschaften) müssen mit Gewerken erfasst werden. Dann kann bei Erfassung eines Mangels mit Gewerkszuordnung ein „Match“ erzeugt werden.

Natürlich muss eine externe Lösung zumindest mit dem ERP-System und dem System in dem die Gewährleistungen erfasst sind, eine Schnittstelle mit möglichst sofortigem Austausch unterhalten. Ich glaube nicht daran, dass die Standardsoftwareanbieter der ERP-Systeme solche Funktionen in absehbarer Zeit „nachrüsten“.

Die WELT hat mich in einem thematisch mit meinem o. g. Blogbeitrag sehr verwandten Artikel zitiert:

Ich hatte dabei ja den „Nachschubeffekt“ aus aufgrund langfristiger Altverträge noch nicht auf aktuellem Mietniveau vermieteter Büroflächen am Beispiel Berlin erläutert. Daher wird es aus meiner Sicht auch bei steigenden Zinsen kein hohes Rückschlagpotential bei den Immobilienwerte geben. Allerdings werden die Preise auch nicht mehr deutlich steigen, weshalb (konservative) Anleger sich heute zu Spitzenpreisen auch von Investments trennen.

Digitalisierung ist ein viel diskutiertes Thema. immer mehr Firmen erkennen auch, dass hier erhebliches Potential in Verbesserung und Effizienzsteigerung sowie Prozessabsicherung besteht. Doch es gibt so viele Ideen – intern und extern. Was macht Sinn, wo ist das Geld gut eingesetzt? Was sind nur Modeerscheinungen ohne nachhaltigen Nutzen? Was macht man besser intern und was kauft man ggf. zu? Sind die externen Partner dann auch langfristig da?

Eigentlich braucht man für die Weiterentwicklung eine Digital Development Unit die die Innovationen und Ideen sammelt und koordiniert. Gleichzeitig muss man ein Budget für solche Themen definieren und bereitstellen um dass dann die verschiedenen Projekte „pitchen“ müssen. Dabei ist der erwartete Nutzen (finanziell aber auch qualitativ sowie die Umsetzbarkeit) abzuwägen. Wenn einem Projekt Zuschlag und Mittel erteilt wurden, muss ein regelmäßiges Controlling einsetzen: Ist der Projektfortschritt im Plan? Werden die KPI´s erfüllt? Wird das Projekt weiterverfolgt?

Eigentlich müssen neue bzw. interne Projekte genauso verfolgt und kontrolliert werden, wie externe Start-Ups. Dabei ist auch ein Scheitern bei einzelnen Themen möglich und nicht verwerflich. Es muss eine Innovationskultur und -Akzeptanz geschaffen werden. Durch klare Auswahl und Projektkontrolle werden nur wirklich nutzbringende Projekte zu Ende gebracht – was wieder die Akzeptanz im Unternehmen steigert.

Und welche Projekte macht man eher intern als extern? Zuerst muss man definieren, welche Lösung man ernsthaft prüfen möchte – und welcher externe Dienstleister wird lange genug existieren um die Umsetzung langfristig sicherzustellen?

Die interne, eigene Umsetzung mit den vorhandenen Systemen ist sicherlich begrenzt. Dies hängt oft daran, dass sich die vorhandenen Programme nur begrenzt weiterentwickeln lassen. Individuelle zusätzliche Programmierungen lösen oft Probleme bei Updates aus. Die Implementierung neuer Software bedingt Schnittstellen, die auch bei Updates im Auge zu behalten sind. Komplett externe Lösungen bedingen auch ein externes Hosting oder gar ein Teilen der Daten (mit Dritten).

Blockchain wird aktuell oft als Zukunftslösung für vieles diskutiert. Doch viele Menschen kennen zu wenig Details zur Technik und Einsatzmöglichkeiten um dies wirklich beurteilen zu können. Das hemmt die tatsächliche Umsetzung.

Wir hören von Finanzierungen und Immobilientransaktionen per Blockchain – das wage ich zu bezweifeln. Die gesetzlichen Formvorschriften begrenzen den Einsatz noch wesentlich. Immobilienverkäufe bedürfen noch immer einer notarieller Beurkundung, Finanzierungsverträge werden noch immer schriftlich abgefasst und KWG 18 muss noch erfüllt werden. Hier sind viele Zukunftsträume unterwegs.

Parllel hört man aus der Bitcoin-Welt, dass die Blockchain-Transaktionen dort sehr zeit- und energieaufwändig sind. Deshalb findet dort viel in der Ukraine statt, da dort die Energie sehr günstig ist.

Was ist dagegen schon heute möglich? Zu einem muss man Blockchains nutzen, die sich nicht auf einer Vielzahl von Rechnern synchron abspeichern. Daher braucht man einen geeigneten Framework (Corporate oder private?) und eine begrenzte Anzahl von Nutzern / Teilnehmern, bei denen die Abspeicherung erfolgt. Die Anforderungen an den Use-case sind zuvor genau zu definieren.

Doch was für ein use-case kann es geben? Derzeit kann man vor allem Einzelabschlüsse im Rahmen von Rahmenverträge abwickeln. Zum Beispiel könnten derivative Kontrakte (Zins-Swaps) im Rahmen von Finanzrahmenverträgen als wiederkehrende Transaktionen per Blockchain bzw. DLT abgewickelt werden. Es sind also vor allem wiederkehrende Geschäfte in einem begrenzten Teilnehmerkreis (auch Aktientransaktionen) die abgeschlossen werden können, bei denen durch Rahmenverträge die rechtlichen Voraussetzungen geschaffen wurden. So können auch mittels Smart contract automatische Zahlungen bei Erfüllung von Verträgen / Käufen / Lieferungen abgewickelt werden. Zuvor definierte Lieferungen werden direkt und automatisch bezahlt – durch die Technik selbst und nicht durch Menschen. Die Abspeicherung der Transaktion / der Blockchain für alle auf den Servern der teilnehmenden Parteien.

Die Blockchain-Technologie ist sicherlich Ausbau- und zukunftsfähig. Aber sie wird sich auch nur in Teilbereichen bewähren, da rechtliche und gesetzliche Vorgaben die Einsatzmöglichkeiten begrenzen.

Der Büro-Immobilienmarkt der Hauptstadt ist (wie der wohnwirtschaftliche Markt) auf der Überholspur angekommen.

Zwar haben sich Verkaufs- und Vermietungsumsatz gegenüber dem Vorjahr vermindert – dies liegt aber am zu kleine Angebot, was die deutlich gestiegenen Mieten und Leerstandsquoten zeigen.

So sind die Spitzenmieten von 2014 von 22,50 EUR / qm auf 34,80 EU R/ qm im Q3/2018 gestiegen. Die Durchschnittsmieten von 13,20 EUR /qm auf 20,80 EUR / qm. Beide Werte haben also in nicht einmal 4 Jahren um rd. 50% zugelegt.

Der Leerstand ist von 4,5% auf 1,6% gesunken.

Was bedeutet dies für die Immobilienwerte? ist der drohende Turn-down zu erwarten?

Von den rd. 19,7 Mio. qm Büroflächen in Berlin sind in den letzten 4 Jahren (also während der „Mietpreisexplosion“) sind rd. 3,4 Mio. qm neu vermietet worden (= 17,3%). Die restlichen 16,3 Mio. qm (= 82,7%) werden erst später diesem Mietniveau gegenüberstehen. Langlaufende Mietverträge mit Indexierungsregelungen und ggf. weiteren Optionen führen dazu, dass Mietverträge mindestens 10 Jahre (manchmal erst nach 20 Jahren) nicht an das aktuelle Mietniveau herangeführt werden können. Sie weisen nach heutigem Marktniveau also einen erheblichen „Underrent“ auf. In der Praxis wurden in den letzten Jahren sogar wegen gesunkenem VPI-Index Mieten in Indexierungsverträgen gesenkt, obwohl die Marktmieten stiegen.

Die Immobilienbewertung erfolgt bei diesen Immobilien weitgehend nach dem DCF-Verfahren. Dabei werden alle künftigen Zahlungsströme (vereinfacht Mieten abzgl. Kosten) auf den heutigen Zeitpunkt abgezinst. Für die Immobilien im Underrent bedeutet dies, dass das niedrige Bestandsmietniveau bis zur ersten Anpassungsmöglichkeit fortgeschrieben wird und dann die prognostizierte, erhöhte Marktmiete auf dem neuen Niveau eingerechnet wird. Dies bedeutet, dass jedes Jahr das höhere Mietniveau ein Jahr „näher“ kommt. Dies führt dazu, dass im Immobilienwert ein „schlechtes“ Mietjahr entfällt und der Immobilienwert sozusagen „automatisch“ um den potentiellen Mieterhöhungsbetrag (abzgl. eines sehr geringen Abzinsungseffektes) steigt.

Dieser Effekt gilt natürlich bei gleichbleibendem Vervielfältiger. Bei sinkenden Renditen und steigendem Vervielfältiger erhöht sich der Immobilienwert zusätzlich. Im Umkehrfall kann der „automatische“ Bewertungseffekt zumindest die potentielle Wertminderung aus steigenden Renditeanforderungen mindern oder sogar verhindern.

Die Stimmung ist sicherlich besonders optimistisch.

Klar scheint, dass die Risiken aus steigenden Zinsen sich vorerst (auch da die Zinsen nicht sprunghaft steigen werden) „im Rahmen“ halten werden. Weitere hohe Wertzuwächse sind allerdings auch nicht zu erwarten.

Daher veräußern natürlich konservative Anleger derzeit verstärkt zu Spitzenpreisen ihre Immobilien. Dies zeigt, dass diese Investoren nicht mehr mit weiteren, erheblichen Wertzuwächsen rechnen und jetzt vorsichtshalber realisieren. Das bringt Volumen auf den Markt – wenn auch zu hohen Preisen.

Das Wirtschaftswachstum hat sich verlangsamt. Der Ölpreis schwankt. Der Dollar wird stärker. Italien schürt neue Krisenängste. Merkel geht – was bedeutet das alles für die Zinsen?

Die Wirtschaft wächst langsamer. Dies wohl auch, weil die Automobilindustrie in einem unglaublichen Maße die Zertifizierung ihrer Modelle nach dem neuen WLTP-Standard verschlafen hat. Dies führt zu Produktionsdrosselungen und einem Rückgang des Umsatzes. Es wird aber wohl Nachholeffekte in 2019 geben, wenn die Zertifizierungen „durch“ sind. Der Brexit wird die deutsche Wirtschaft nur moderat belasten. Grundsätzlich geht es der Wirtschaft gut, eher macht der Fachkräftemangel zu schaffen. Daher haben wir aber auch eine Rekordbeschäftigung und geringe Arbeitslosigkeit. Die Binnennachfrage wird die Wirtschaft stützen, auch wenn neue Handelsschranken den Export ggf. belasten werden. Es stellt sich jetzt eher die Frage, ob die deutsche Wirtschaft überhaupt mehr als 2% wachsen könnte, da die Kapazitäten dazu fehlen.

Der Ölpreis hat gegen die historischen Tiefststände bereits angezogen und damit auch die Inflation befeuert. Jetzt versucht die OPEC einen weiteren Schritt auf nachhaltig über 80 USD für Brent zu erreichen. Das wird dann auch die Inflation eher unterstützen. Historisch war der Ölpreis auch bereits bei 100 USD.

Der Dollar wurde in den letzten Wochen stärker, da die Wirtschaft sich dort (auch wegen der Steuerreduzierungen) gut entwickelt und die Zinsen steigen (und durch die FED weiter erhöht werden).

Italien steigert unter der populistisch, nationalen Regierung die Verschuldung und geht auf Konfrontationskurs mit der EU. Aber die Rendite der Staatsanleihen sind seit Jahresbeginn bereits von 1,7% auf über 3,4% gestiegen. Weitere Verunsicherungen werden die Renditen in Richtung 4% treiben, dann wird das Ganze auch für die neue Regierung nahezu unbezahlbar. Die Finanzmärkte als Rettung der Eurozone? Italien wird einsehen, dass auch innerhalb des Euro keine unbegrenzte Verschuldung ohne erhebliche Zinsaufschläge zu haben ist.

Wird der Abgang von Frau Merkel Auswirklungen haben? Das hängt davon ab, wer nachfolgt. In der EU ist Frau Merkel mit Macron die Achse der weiteren Integration. Ihr Abgang wird diese Achse schwächen. Herr Merz hat sich gegen eine Vergemeinschaftung von Schulden ausgesprochen. Das zwingt schwächere Länder eher dazu, ihre Probleme selbst zu lösen bzw. zu begrenzen.

Ich gehe davon aus, dass sich die solide Wirtschaftslage fortsetzt (wen auch ggf. auch etwas geringeren Steigerungsniveau). Das auslaufende Anleiheankaufsprogramm wird automatisch zu etwas höheren Zinsen führen. Generell wird die Sonderkonjunktur durch die EZB perspektivisch. Die EZB-Maßnahmen waren (und dürfen) nicht der Staatsfinanzierung (z. B. Italien) dienen. Herr Draghi ist auch kein Anhänger der aktuellen italienischen Regierung. Daher gehe ich davon aus, dass der Fahrplan des Ausstiegs fortgesetzt wird. Ob wir im Herbst 2019 noch erste Zinsanhebungen sehen bleibt abzuwarten. Ich gehe aber von einer Normalisierung der Zinslandschaft (im Verhältnis zur Wirtschaftsleistung) aus – die Sondereffekte der EZB-Maßnahmen werden langsam diffundieren. Das Zinsniveau wird am langen Ende moderat um ca. 1% in den nächsten 2 Jahren steigen. Die Negativzinsen werden in diesem Zeitraum verschwinden.